よくあるご質問

サービスについて

パーソナル・ファイナンシャル・プランニングの主要6分野「ライフプランニングと資金計画」「リスク管理(保険)」「金融資産運用」「タックスプランニング(税金)」「不動産」「相続・事業承継」すべてで相談していただけます。ただし、他士業や他業種の独占業務は範囲外です。

○FPが行えない業務(例)

タックスプランニング分野・・・税務の代理、税務書類の作成、具体的な税額の相談

金融資産運用分野・・・具体的な金融商品名を挙げての資産運用の提案

不動産・・・不動産の鑑定評価

相続・事業承継・・・遺産分割協議書の作成

このほかにも行えない業務がありますので、詳しくはお問い合わせください。

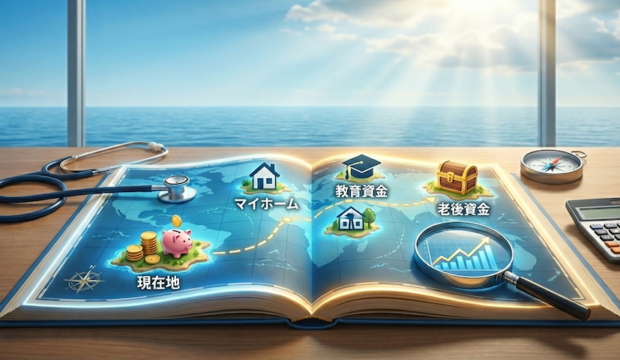

包括的ライフプラン作成では、教育資金・住宅購入・老後資金・相続など人生の主要イベントをすべて考慮し、家計の将来を総合的に分析します。収入・支出・資産・負債を整理し、キャッシュフロー表や資産一覧を作成。さらに保険や投資方針の見直しも行い、将来のリスクや不足資金を明確にしたうえで解決策をご提案します。

お金の問題はすべて繋がっているため、1つのことにお金をかけすぎると他の分野に回せるお金が少なくなります。住宅ローンのことだけ考えた結果、子どもの教育費が足りなくなり奨学金を利用する羽目になったり、保険にお金をかけすぎて資産運用ができるほどお金が貯まらないといった問題はすべて目の前の問題に集中しすぎた結果起こるものです。

包括的にライフプランを作成することのメリットは、お金という資産を自分の人生に最適に分配することができる点にあると言えます。

テーマ別ライフプラン作成は、教育資金・住宅購入・老後資金・相続など特定の課題に絞り、家計全体をシミュレーションし、キャッシュフロー表作成した上で「将来予測を含めて設計」するサービスです。実行支援のための提案書の作成が含まれます。一方、資産運用アドバイスや保険の見直しサービスは「今困っていること」に絞った相談で、現状の整理と改善ポイントの提示が中心で、提案書は簡易的なものになります。じっくり将来設計を行いたい場合はテーマ別、短時間で具体的な悩みを解決したい場合はスポット相談がおすすめです。

資産運用アドバイスでは、具体的な金融商品を勧めるのではなく、お客様の資産状況・収入・支出・将来の目標をもとに、株式・債券・現金・不動産などの資産をどの割合で保有すべきかを一緒に考えます。投資のリスク許容度を確認し、長期的に安定した資産形成を目指すための基本方針を提案書としてまとめます。

保険を売ることはありません。

家計改善相談では、1ヶ月目で目標の設定と支出の把握をし、2ヶ月目で家計簿をつけ始めていただき、3ヶ月目で実際に貯金口座を決め、積立貯金を始めるところまでアドバイス&サポートを行います。

お客様により異なりますが、プランの見直しは1年に1回、プランの更新は3〜5年に1回が目安です。